Thuế thu nhập cá nhân: Ai phải đóng? Cách tính như thế nào?

Thuế thu nhập cá nhân (TNCN) là loại thuế trực thu, áp dụng đối với người có thu nhập từ tiền lương, tiền công hoặc các khoản thu nhập khác. Tùy thuộc vào từng loại thu nhập mà số thuế phải nộp, cách tính thuế, thuế suất, quyết toán thuế cũng như thời điểm nộp thuế có sự khác nhau.

6.5. Chứng từ thuế thu nhập cá nhân là gì?

6.4. Thuế thu nhập cá nhân cho người nước ngoài tính thế nào?

6.3. Không nộp thuế thu nhập cá nhân bị phạt thế nào?

6. Giải đáp một số thắc mắc thường gặp về thuế thu nhập cá nhân

1.2. Thuế thu nhập cá nhân tiếng Anh là gì?

1. Khái niệm thuế thu nhập cá nhân

1.1. Thuế thu nhập cá nhân là gì?

Mặc dù thuế TNCN là một loại thuế rất phổ biến và có rất nhiều văn bản quy phạm pháp luật điều chỉnh loại thuế này. Tuy nhiên, các văn bản này không giải thích thế nào là thuế TNCN.

Căn cứ theo Luật Quản lý thuế 2019 và căn cứ tính thuế có thể hiểu thuế TNCN như sau:

Thuế TNCN là một khoản nộp ngân sách nhà nước bắt buộc đối với cá nhân khi có thu nhập tính thuế theo quy định của pháp luật thuế TNCN.

1.2. Thuế thu nhập cá nhân tiếng Anh là gì?

Thuế TNCN tiếng Anh là Personal income tax (viết tắt là PIT) và định nghĩa như sau:

Personal income tax is a tax directly imposed on taxpayers income from salaries and other sources, except for tax-exempt incomes and reduction based on family circumstances.

2. Ai phải đóng thuế thu nhập cá nhân?

Căn cứ Luật Thuế thu nhập cá nhân 2007 và các văn bản hướng dẫn thi hành, đối tượng phải nộp thuế TNCN bao gồm:

– Cá nhân có thu nhập tính thuế theo quy định (với mỗi khoản thu nhập sẽ có quy định riêng – Nội dung này được trình bày rõ ở phần sau).

Lưu ý: Cá nhân không có người phụ thuộc thì phải nộp thuế thu nhập khi có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng sau khi đã trừ các khoản đóng bảo hiểm bắt buộc theo quy định và các khoản đóng góp khác như từ thiện, nhân đạo.

– Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch trên 100 triệu đồng.

Như vậy, có thể thấy thuế TNCN không chỉ áp dụng đối với cá nhân mà còn áp dụng đối với hộ kinh doanh.

3. Mức thuế thu nhập cá nhân 2023 phải đóng?

Tùy thuộc vào từng loại thu nhập và mức thu nhập tính thuế (tổng thu nhập trừ đi những khoản không tính thuế, khoản được miễn nếu có) mà mức thuế TNCN phải đóng như sau:

– Đối với thu nhập từ tiền lương, tiền công

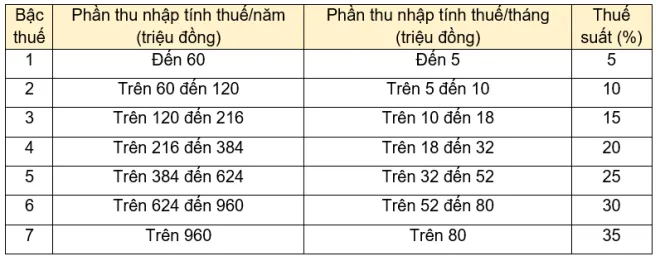

Mức thuế TNCN phải đóng đối với người có thu nhập từ tiền lương, tiền công được tính theo lũy tiến từng phần. Nói cách khác, thu nhập tính thuế càng cao thì số thuế phải nộp càng cao (thuế suất càng cao), cụ thể gồm 07 bậc thuế: 5%, 10%, 15%, 20%, 25%, 30% và mức cao nhất là 35%.

– Đối với thu nhập khi chuyển nhượng bất động sản là 2% trên giá chuyển nhượng.

Mức thuế thu nhập cá nhân đối với tiền lương thấp nhất là 5% (Ảnh minh họa)

Mức thuế thu nhập cá nhân đối với tiền lương thấp nhất là 5% (Ảnh minh họa)

4. Thuế thu nhập cá nhân 2023 tính như thế nào?

4.1. Tính thuế thu nhập cá nhân từ tiền lương, tiền công

(1) Đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên

* Công thức tính thuế TNCN

Căn cứ Luật Thuế TNCN 2007 và Điều 7, Điều 9 Thông tư 111/2013/TT-BTC, thuế TNCN đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên được xác định theo công thức sau:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Theo đó, để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất, cụ thể:

– Thu nhập tính thuế:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ [1]

Trong đó,

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn [2]

– Thuế suất:

Thuế suất từ tiền lương, tiền công đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên được áp dụng theo lũy tiến từng phần, cụ thể:

* Phương pháp tính thuế TNCN

Hiện nay có 02 phương pháp tính thuế để tính được số thuế thu nhập phải nộp, gồm:

Phương pháp 1: Phương pháp lũy tiến từng phần (tính số thuế phải nộp theo từng bậc thuế, sau đó cộng lại)

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Các khoản thu nhập miễn thuế từ tiền lương, tiền công gồm:

– Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định pháp luật.

– Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho hãng tàu nước ngoài hoặc hãng tàu Việt Nam vận tải quốc tế.

Bước 3: Tính thu nhập chịu thuế theo công thức [2]

Bước 4: Tính các khoản giảm trừ

– Giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

– Giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế TNCN còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức [1]

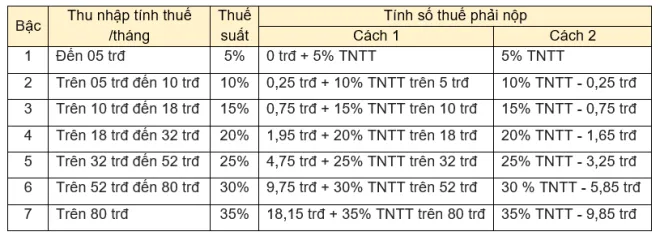

Phương pháp 2: Phương pháp rút gọn

Phương pháp rút gọn là phương pháp tính thuế đơn giản hơn, phương pháp rút gọn được nêu rõ trong bảng sau:

Ví dụ: Ông A có thu nhập tính thuế là 15 triệu đồng, số thuế ông A phải nộp được tính như sau:

Số thuế TNCN phải nộp = 15% x 15 triệu đồng – 0.75 triệu đồng = 1.5 triệu đồng

(2) Không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Căn cứ điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, cá nhân cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập (khấu trừ luôn trước khi trả tiền).

Nói cách khác, cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng mà có thu nhập từ tiền lương, tiền cồng mỗi lần nhận từ 02 triệu đồng trở lên phải nộp thuế với mức 10%, trừ trường hợp làm cam kết theo Mẫu 08/CK-TNCN nếu đủ điều kiện.

Số thuế phải nộp được tính như sau:

Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả

4.2. Tính thuế thu nhập cá nhân khi bán đất

Căn cứ Điều 17 Thông tư 92/2015/TT-BTC, thuế TNCN phải nộp khi bán đất được tính theo công thức sau:

Thuế TNCN phải nộp = Giá chuyển nhượng x 2%

Trong đó, giá chuyển nhượng là giá ghi trên hợp đồng chuyển nhượng tại thời điểm chuyển nhượng.

Trường hợp trên hợp đồng chuyển nhượng không ghi giá hoặc giá trên hợp đồng chuyển nhượng thấp hơn giá đất do Ủy ban nhân dân cấp tỉnh quy định tại thời điểm chuyển nhượng thì giá chuyển nhượng được xác định theo bảng giá đất do Ủy ban nhân dân cấp tỉnh quy định tại thời điểm chuyển nhượng.

4.3. Tính thuế thu nhập cá nhân khi bán nhà

Căn cứ Điều 17 Thông tư 92/2015/TT-BTC, thuế TNCN phải nộp khi bán nhà được tính như sau:

Thuế TNCN phải nộp = Giá chuyển nhượng x 2%

Trong đó, giá chuyển nhượng nhà để tính thuế TNCN được tính theo giá tính lệ phí trước bạ do Ủy ban nhân dân cấp tỉnh quy định, cụ thể:

Giá trị nhà tính lệ phí trước bạ (đồng) = Diện tích nhà chịu lệ phí trước bạ (m2) x Giá 01 mét vuông nhà (đồng/m2) x Tỷ lệ (%) chất lượng còn lại của nhà chịu lệ phí trước bạ

Trong đó:

– Diện tích nhà chịu lệ phí trước bạ là toàn bộ diện tích sàn nhà (kể cả diện tích công trình phụ kèm theo) thuộc quyền sở hữu hợp pháp của tổ chức, hộ gia đình, cá nhân.

– Giá 01 mét vuông nhà là giá thực tế xây dựng “mới” một (01) mét vuông sàn nhà của từng cấp nhà, hạng nhà do Ủy ban nhân dân cấp tỉnh ban hành theo quy định của pháp luật về xây dựng tại thời điểm kê khai lệ phí trước bạ.

Trường hợp Ủy ban nhân dân cấp tỉnh không có quy định giá tính lệ phí trước bạ nhà thì căn cứ vào quy định của Bộ Xây dựng về phân loại nhà, về tiêu chuẩn, định mức xây dựng cơ bản, về giá trị còn lại thực tế của công trình trên đất.

5. Cách quyết toán thuế thu nhập cá nhân

5.1. Quyết toán thuế thu nhập cá nhân trực tiếp

5.1.1. Hồ sơ cần chuẩn bị

Theo Phụ lục ban hành kèm theo Nghị định 126/2020/NĐ-CP và mẫu Tờ khai ban hành kèm theo Thông tư 80/2021/TT-BTC, hồ sơ quyết toán thuế TNCN gồm các giấy tờ cụ thể như sau:

* Đối với tổ chức, cá nhân trả tiền lương, tiền công

– Tờ khai thuyết toán thuế theo mẫu 05/QTT-TNCN.

– Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần theo mẫu số 05-1/BK-QTT-TNCN.

– Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần theo mẫu số 05-2/BK-QTT-TNCN.

– Phụ lục bảng kê chi tiết người phụ thuộc giảm trừ gia cảnh theo mẫu số 05-3/BK-QTT-TNCN.

* Đối với cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế

– Tờ khai quyết toán thuế TNCN theo mẫu 02/QTT-TNCN.

– Phụ lục bảng kê giảm trừ gia cảnh cho người phụ thuộc theo mẫu 02-1/BK-QTT-TNCN.

– Chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, đã nộp ở nước ngoài (nếu có).

– Giấy chứng nhận khấu trừ thuế (bản sao) trong đó ghi rõ nộp thuế theo tờ khai thuế thu nhập nào hoặc bản sao chứng từ ngân hàng với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

– Hoá đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ khuyến học, quỹ nhân đạo (Bản sao).

– Tài liệu chứng minh đã trả tiền của đơn vị, tổ chức trả thu nhập ở nước ngoài (nếu có).

5.1.2. Trình tự, thủ tục quyết toán thuế

Xem chi tiết: Hướng dẫn quyết toán thuế TNCN tại cơ quan thuế

5.2. Quyết toán thuế thu nhập cá nhân online

Người nộp thuế thực hiện tuần tự các bước sau đây:

Bước 1: Truy cập vào hệ thống thuế điện tử của Tổng cục Thuế và đăng nhập.

Bước 2: Nhập “mã số thuế” và nhập “mã kiểm tra”, sau đó ấn tiếp tục.

Sau đó, nhập “mã số thuế” và nhập “mật khẩu”, sau đó ấn đăng nhập.

Bước 3: Chọn “Quyết toán thuế” và chọn “kê khai trực tuyến”.

Bước 4: Chọn thông tin tờ khai quyết toán thuế gồm: Tên người gửi, địa chỉ liên hệ, điện thoại liên hệ, địa chỉ email, chọn tờ khai quyết toán thuế TNCN số 02/QTT-TNCN và chọn cơ quan quyết toán thuế.

Tùy theo từng trường hợp mà người nộp thuế kê khai cho chính xác.

Bước 5: Khai tờ khai quyết toán thuế.

Bước 6: Chọn kết xuất XML

Bước 7: Chọn “nộp tờ khai”, nhập “mã kiểm tra” để xác thực nộp tờ khai và chọn “tiếp tục”. Trong trường hợp này, hệ thống sẽ báo nộp tờ khai thành công.

Bước 8: In tờ khai. Tại bước sau khi chọn “kết xuất XML’, hệ thống sẽ gửi về file tờ khai theo định dạng XML; người nộp thuế sẽ tải ứng dụng iTax Viewer để mở file và chọn in 02 bản, ký tên người nộp thuế.

Bước 9: Người nộp thuế mang Căn cước công dân hoặc Chứng minh nhân dân, chứng từ khấu trừ thuế, tờ khai thuế vừa in (có chữ ký) đến nộp tại Bộ phận một của của Cơ quan Thuế đã nộp tờ khai.

Xem chi tiết tại: Hướng dẫn cá nhân tự quyết toán thuế TNCN online

6. Giải đáp một số thắc mắc thường gặp về thuế thu nhập cá nhân

6.1. Thuế thu nhập cá nhân bao nhiêu phần trăm?

Tùy thuộc vào từng loại thu nhập mà phần trăm (%) số thuế phải nộp được xác định là khác nhau.

– Đối với thu nhập từ tiền lương tiền, tiền công thì thuế suất được tính theo lũy tiến từng phần nên gồm 07 bậc thuế tương ứng với 07 mức thuế suất (5%, 10%, 15%, 20%, 25%, 30% và 35%);

– Đối với các loại thu nhập khác áp dụng thuế suất toàn phần (chỉ có 01 mức thuế suất, không phân biệt số thu nhập tính thuế) như: Thu nhập từ chuyển nhượng bất động sản là 2%, thu nhập từ trúng thưởng, thu nhập từ nhận thừa kế, quà tặng là 10%,…

6.2. Trường hợp nào được giảm thuế thu nhập cá nhân?

Căn cứ Điều 5 Luật thuế TNCN 2007, Điều 5 Nghị định 65/2013/NĐ-CP và Điều 4 Thông tư 111/2013/TT-BTC, người nộp thuế gặp khó khăn do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì được xét giảm thuế tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp.

Xác định số thuế được giảm như sau:

– Việc xét giảm thuế được thực hiện theo năm tính thuế. Người nộp thuế gặp khó khăn do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo trong năm tính thuế nào thì được xét giảm số thuế phải nộp của năm tính thuế đó.

– Số thuế phải nộp làm căn cứ xét giảm thuế là tổng số thuế TNCN mà người nộp thuế phải nộp trong năm tính thuế, bao gồm:

- Thuế TNCN đã nộp hoặc đã khấu trừ đối với thu nhập từ đầu tư vốn, thu nhập từ chuyển nhượng vốn, thu nhập từ chuyển nhượng bất động sản, thu nhập từ trúng thưởng, thu nhập từ bản quyền, thu nhập từ nhượng quyền thương mại, thu nhập từ thừa kế; thu nhập từ quà tặng.

- Thuế TNCN phải nộp đối với thu nhập từ kinh doanh và thu nhập từ tiền lương, tiền công.

– Căn cứ để xác định mức độ thiệt hại được giảm thuế là tổng chi phí thực tế để khắc phục thiệt hại trừ đi các khoản bồi thường nhận được từ tổ chức bảo hiểm (nếu có) hoặc từ tổ chức, cá nhân gây ra tai nạn (nếu có).

– Số thuế giảm được xác định như sau:

- Trường hợp số thuế phải nộp trong năm tính thuế lớn hơn mức độ thiệt hại thì số thuế giảm bằng mức độ thiệt hại.

- Trường hợp số thuế phải nộp trong năm tính thuế nhỏ hơn mức độ thiệt hại thì số thuế giảm bằng số thuế phải nộp.

6.3. Không nộp thuế thu nhập cá nhân bị phạt thế nào?

Tùy thuộc vào từng loại thu nhập mà người nộp thuế TNCN sẽ phải nộp theo từng lần phát sinh như trường hợp chuyển nhượng quyền sử dụng đất, bán nhà ở,… hoặc theo kỳ như người có thu nhập từ tiền lương, tiền công.

Đối với người có thu nhập từ tiền lương, tiền công thì định kỳ hàng năm người nộp thuế có nghĩa vụ khai, nộp hồ sơ khai thuế TNCN theo quy định. Trường hợp chậm nộp hồ sơ khai quyết toán thuế, không nộp thuế TNCN sẽ bị xử phạt vi phạm hành chính theo Nghị định 125/2020/NĐ-CP.

Hình thức xử phạt có thể là cảnh cáo hoặc phạt tiền lên đến 25 triệu đồng đối với trường hợp không nộp hồ sơ khai quyết toán; trường hợp chậm nộp tiền thuế so với thời hạn quy định sẽ bị áp dụng mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

Xem chi tiết: Mức phạt khi chậm quyết toán thuế TNCN

6.4. Thuế thu nhập cá nhân cho người nước ngoài tính thế nào?

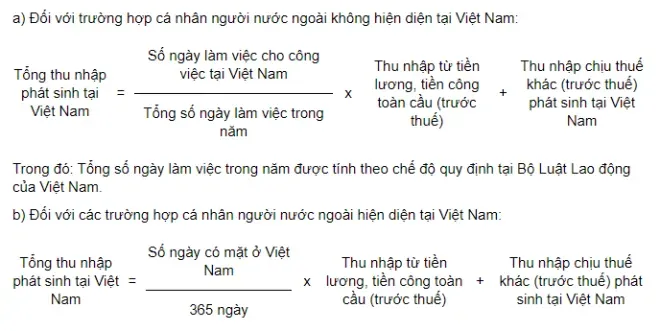

Thuế TNCN đối với người nước ngoài có thu nhập từ tiền lương, tiền công gồm 02 trường hợp, đó là (1) Cá nhân không cư trú và (2) Cá nhân cư trú.

(1) Người nước ngoài là cá nhân không cư trú

Cá nhân không cư trú thì không được tính giảm trừ gia cảnh nên chỉ cần có thu nhập chịu thuế sẽ phải nộp thuế TNCN (thu nhập chịu thuế > 0 sẽ phải nộp thuế).

Nói cách khác, chỉ cần có thu nhập từ tiền lương, tiền công sẽ phải nộp thuế với mức thuế suất là 20%.

Căn cứ khoản 1 Điều 18 Thông tư 111/2013/TT-BTC quy định số thuế TNCN đối với cá nhân không cư trú được xác định theo công thức sau:

Thuế TNCN phải nộp = 20% x Thu nhập chịu thuế

Trong đó, thu nhập tính thuế được xác định bằng tổng tiền lương, tiền thù lao, tiền công, các khoản thu nhập khác có tính chất tiền công, tiền lương mà người nộp thuế nhận được trong kỳ tính thuế.

Thu nhập chịu thuế của cá nhân không cư trú được xác định như trường hợp thu nhập chịu thuế từ tiền lương, tiền công của cá nhân cư trú, cụ thể:

– Thời điểm xác định thu nhập chịu thuế TNCN đối với thu nhập từ tiền lương, tiền công là thời điểm tổ chức, cá nhân trả thu nhập.

– Riêng thời điểm xác định thu nhập chịu thuế TNCN đối với khoản tiền phí mua sản phẩm bảo hiểm có tích lũy là thời điểm doanh nghiệp bảo hiểm, công ty quản lý quỹ hữu trí tự nguyện trả tiền bảo hiểm.

Việc xác định thu nhập chịu thuế từ tiền công, tiền lương tại Việt Nam trong trường hợp cá nhân không cư trú đồng thời làm việc ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thì thực hiện theo công thức sau:

Lưu ý: Thu nhập chịu thuế khác (thu nhập trước thuế) phát sinh tại Việt Nam nêu trên là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền công, tiền lương do người sử dụng lao động trả hoặc trả hộ cho người lao động.

(2) Người nước ngoài là cá nhân cư trú

Thuế TNCN đối với người nước ngoài là cá nhân cư trú được xác định như người Việt Nam (đã được hướng dẫn cụ thể ở phần trên).

6.5. Chứng từ thuế thu nhập cá nhân là gì?

Hiện nay không có điều khoản pháp luật nào định nghĩa chứng từ thuế TNCN hay chứng từ khấu trừ thuế TNCN.

Tuy nhiên, căn cứ vào quy định giải thích về chứng từ theo quy định khoản 4 Điều 3 Nghị định 123/2020/NĐ-CP và chứng từ kế toán theo Luật Kế toán 2015, có thể hiểu chứng từ thuế TNCN như sau:

Chứng từ thuế TNCN là giấy tờ, văn bản cấp cho cá nhân được khấu trừ thuế thu nhập theo quy định của pháp luật; trong đó ghi nhận việc đã thực hiện nghĩa vụ thuế và số thuế đã khấu trừ.

Xem thêm: Chứng từ khấu trừ thuế TNCN: Khi nào được cấp? Dùng để làm gì?

Như vậy, có thể thấy quy định về thuế thu nhập cá nhân rất phức tạp, gồm nhiều quy định áp dụng riêng đối với thuế từng phần (thu nhập từ tiền lương, tiền công) hoặc với thuế toàn phần đối với các khoản thu nhập khác.

Để áp dụng chính xác người nộp thuế có thể tự mình hiểu hoặc liên hệ LuatVietnam qua tổng đài 19006192 nếu có vướng mắc.

![Toni Kroos là ai? [ sự thật về tiểu sử đầy đủ Toni Kroos ]](https://evbn.org/wp-content/uploads/New-Project-6635-1671934592.jpg)